I titoli anti-ciclici sono azioni di società che tendono a beneficiare dei periodi di recessione più di quanto beneficiano dei periodi di espansione economica. Nei momenti di crisi economica, avere questi titoli in portafoglio può comunque permettere di ottenere una discreta performance; sono principalmente titoli connessi al mondo dei metalli preziosi, delle materie prime e dei beni di prima necessità.

Le recessioni rappresentano una delle migliori opportunità per un investitore di acquistare titoli a prezzi scontati, oppure di puntare direttamente sui settori che beneficiano delle recessioni. Una recessione può sembrare un evento drammatico mentre accade, ma a lungo termine si rivela uno dei momenti d’oro per chi investe.

Scegliendo bene le proprie mosse, è davvero possibile che un periodo di contrazione economica diventi l’occasione più ghiotta per investire in Borsa pagando i titoli meno del loro reale valore.

Da quando esistono broker online come eToro -vai qui per il sito-, acquistare titoli in recessione è diventato ancora più conveniente. Ad esempio, con eToro su migliaia di titoli frazionati sia americani che europei e asiatici. Non dovendo nemmeno sacrificare i costi di intermediazione, oggi gli investitori al dettaglio possono sfruttare a pieno il potenziale di una recessione.

Azioni da comprare in recessione – Riassunto:

| 👍 Conviene investire in recessione? | Sì |

| 📊 Migliori settori su cui investire | Materie prime, generi alimentari, utilities |

| 📈 Migliori titoli growth | Delivery Hero, HelloFresh, Match Group |

| 🛡️ Migliori titoli anti-ciclici | Enel, P&G, AbbVie |

| 🤷🏻♂️ Dove comprare azioni frazionate | eToro |

| 💻 Dove comprare CFD | Capital.com / FP Markets |

| 💎 Titoli su cui investire | Vedi l’elenco completo |

Cos’è la recessione?

La definizione scolastica di recessione è “un periodo consecutivo di due trimestri in cui il PIL registra una contrazione”. Questo significa che basterebbe registrare un calo del PIL dello 0,1% su base trimestrale, per due trimestri di fila, affinché si parli di una recessione. In realtà, però, questa definizione di stampo molto tecnico non trova molta applicazione pratica.

Affinché si possa davvero parlare di crisi economica, solitamente gli economisti valutano una serie di indicatori tra cui:

- Tasso di disoccupazione

- Mercato immobiliare

- Produzione industriale

- Vendite al dettaglio

- Indice dei prezzi al consumo (inflazione)

- Andamento dei salari

Tutto questo riesce a riflettere meglio il vero stato di un’economia. Le grandi crisi economiche, come quella del 2008 e quella del 1929, hanno visto un peggioramento diffuso di tutti i parametri macroeconomici principali.

È importante notare che, ai fini di qualsiasi valutazione, l’andamento delle Borse non rileva per decretare uno stato di recessione. Per quanto possa sembrare strano, i mercati possono crollare ininterrottamente per sei mesi senza che l’economia si trovi in fase di contrazione. Di solito i mercati finanziari tendono ad anticipare gli eventi, che si tratti di fasi di espansione o di crisi economica.

Per conoscere l’andamento dei principali indicatori macroeconomici, solitamente gli investitori si servono di un calendario economico come quello di FP Markets (disponibile gratis qui). Si tratta di un particolare calendario in cui vengono riportate le attese degli analisti e i dati effettivi per tutte le rilevazioni economiche degli istituti di statistica di tutto il mondo.

Su quali titoli investire in recessione?

Esistono due principali strategie per investire in recessione: pagare meno i titoli che stanno perdendo quota per attendere la fase di crescita successiva, oppure investire direttamente su titoli anti-ciclici. Solitamente i risultati migliori si ottengono puntando sulle aziende che beneficiano di più delle fasi di espansione, perché nel lungo termine la crescita dura più a lungo ed è più forte rispetto ai momenti di crisi.

Per fare un esempio pratico, un titolo che beneficia dei momenti di espansione è Netflix. Trattandosi di un servizio correlato allo svago e al tempo libero, è molto probabile che chi perde il lavoro durante una fase difficile per l’economia possa disdire l’abbonamento. Per questo il titolo veniva scambiato a 9$ nel 2011, durante il periodo di crisi acuta dell’Eurozona e con una ripresa claudicante negli Stati Uniti.

Durante il picco toccato alla fine del 2021, una singola azione di Netflix è arrivata a toccare i 690$. Un ritorno di oltre 76 volte in dieci anni, qualcosa di quasi inaudito per le Borse. Al contrario, i titoli anti-ciclici che hanno performato molto bene durante la recessione hanno poi perso quota durante la lunga fase di espansione successiva.

Di seguito presentiamo un elenco pratico di società su cui investire durante una recessione, dividendoli in tre categorie di azioni:

- Resilienti – Azioni che possono performare bene sia in periodi di crescita che di recessione, ma con una rivalutazione contenuta di anno in anno;

- Anti-ciclici – Titoli che in periodo di recessione hanno solitamente performance migliori rispetto ai periodi di espansione;

- Occasioni – Società che tendono a patire particolarmente i periodi di crisi, facendo sì che il titolo perda quota molto rapidamente e che dunque si possa comprare a un prezzo scontato in vista della successiva ripresa.

Prima di iniziare il nostro elenco, vogliamo ricordare una celebre frase di Peter Lynch. Autore di One up on Wall Street, è stato il leggendario gestore del fondo Magellan per Fidelity Investments dal 1977 al 1990. Con un ritorno medio annuo del 29,2%, è ricordato come uno dei migliori investitori della storia di Wall Street.

“<<Questa volta è diverso>> è la frase tipica della litania di chi teme l’Apocalisse. Infatti ogni recessione è diversa, ma questo non significa che ci rovinerà”

– Peter Lynch

Questa frase raccoglie molto bene il senso di investire in recessione. Più che puntare a far prosperare il portafoglio durante la crisi, un investitore dovrebbe posizionarsi al meglio per trarre beneficio di ciò che verrà dopo la crisi.

#1 – Rio Tinto

| 💎 Ticker | ASX: RIO |

| 💡 Business | Estrazione mineraria |

| 📊 Categoria | Anti-ciclici |

Rio Tinto è un colosso australiano dell’estrazione mineraria. Fondata nel 1873, è la seconda azienda al mondo per fatturato nel mondo dei metalli e delle miniere. Ferro, rame, alluminio, uranio, diamanti, oro e argento fanno tutti parte del portafoglio di prodotti trattati dall’azienda, che può vantare un’esperienza e una scala delle operazioni di livello mondiale.

Il motivo principale per cui le azioni di Rio Tinto tendono a resistere alle recessioni è che, in questi momenti, gli altri asset perdono valore. Solitamente le banche centrali svalutano la moneta per aiutare l’economia a ripartire, attraverso quantitative easing e bassi tassi di interesse. Questo spinge l’inflazione a erodere il valore del denaro liquido, mentre case e azioni perdono valore perché l’offerta supera la domanda.

In questi momenti, ciò su cui gli investitori tendono a rifugiarsi sono appunto oro e metalli preziosi, materie prime il cui valore è molto più oggettivo e facilmente riconoscibile rispetto a quello di altri asset. Con un dividendo molto generoso e una solidità invidiabile del patrimonio aziendale, le azioni Rio Tinto –qui per comprarle senza commissioni– sono un investimento adatto anche per chi vuole proteggere il patrimonio a lungo termine.

#2 – Enel

| 💎 Ticker | BIT: ENEL |

| 💡 Business | Utilities |

| 📊 Categoria | Resilienti |

Nei periodi di recessione, consumatori e aziende tendono a tagliare i costi extra per evitare di bruciare liquidità in un momento di incertezza. Ma per quanti costi si possano tagliare, è molto difficile staccare la corrente. Certo, si possono rivedere le proprie abitudini per ottimizzare la spesa, ma complessivamente i colossi del settore come Enel si accorgono appena di questo fenomeno.

Ciò che realmente influenza il prezzo di titoli come questo è l’andamento delle materie prime energetiche. In primo luogo gas naturale e petrolio, ma a poco a poco inizia a diventare importante anche l’andamento dei prezzi di turbine idroelettriche e pannelli fotovoltaici. Tutto questo giova agli azionisti di Enel nei periodi di recessione, perché il prezzo delle materie prime energetiche si abbassa.

Con un forte risparmio sull’approvvigionamento di materie prime, le aziende che operano nel mondo delle utilities possono applicare margini più alti sulle bollette. Anche se il fatturato diminuisse per effetto dei tagli alla spesa dei consumatori, è molto probabile che l’utile netto e i dividendi non ne risentano.

#3 – AbbVie

| 💎 Ticker | NYSE: ABBV |

| 💡 Business | Farmaceutica |

| 📊 Categoria | Resilienti |

Un’altra cosa su cui difficilmente si può risparmiare, anche in periodi di recessione, sono i farmaci. AbbVie è una delle più importanti società farmaceutiche americane, con un fatturato di oltre 50 miliardi dollari annui e un bilancio molto solido. Il fatto che questa azienda possa contare su diversi brevetti importanti mette al riparo i suoi risultati nel lungo termine.

In generale, tutto il comparto medico e farmaceutico tende a patire le recessioni meno di altri. Trattandosi di beni e servizi essenziali, è difficile notare cali della domanda anche in momenti di incertezza. Altro punto a favore delle azioni AbbVie è il dividendo crescente, che assicura agli investitori un flusso di cassa garantito ogni anno.

Dal momento che si tratta di un titolo poco volatile, alcuni investitori potrebbero essere interessati a utilizzare la leva finanziaria per incrementare le oscillazioni della loro posizione su questo titolo. In tal caso, utilizzando Capital.com -qui per la demo gratis- si ottiene esattamente ciò che si sta cercando: uno spread molto basso, combinato con un ottimo standard di servizio in termini di piattaforme e facilità di utilizzo.

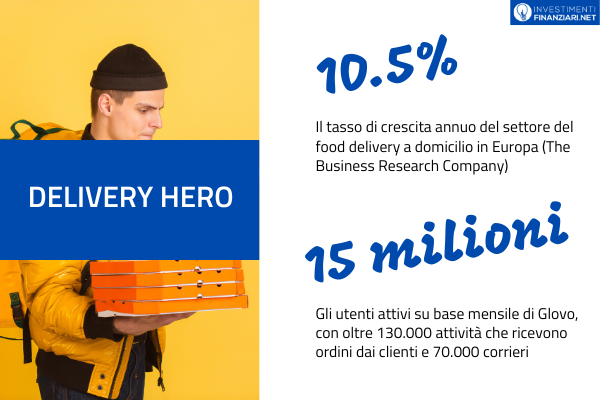

#4 – Delivery Hero

| 💎 Ticker | ETR: DHER |

| 💡 Business | Food delivery |

| 📊 Categoria | Occasioni |

Il settore della consegna a domicilio è uno dei primi a soffrire i periodi di recessione. Quando le persone hanno redditi più bassi o perdono il lavoro, sono più motivate a tagliare le spese non strettamente necessarie. Una delle prime abitudini a cambiare è proprio quella delle ordinazioni a domicilio, sostituite dai più convenienti pasti preparati in casa.

Dall’altra parte, basta un piccolo vento di ripresa economica affinché la domanda ritorni a crescere. Stiamo comunque parlando di pasti tipicamente poco costosi, alla portata di tutte le tasche. Ecco dunque che si presenta un’ottima occasione per seguire il trend macroeconomico e investire sulle società di food delivery quando il loro business è impattato da una crisi economica.

I titoli di questo settore tendono a perdere quota molto rapidamente quando si avvicina lo spettro di una recessione, spesso causando un’ulteriore ondata di vendite dovute al panic selling. In certi casi diventa possibile pagare i titoli la metà, persino meno della metà, rispetto al loro valore reale.

Una delle aziende più interessanti del food delivery è proprio Delivery Hero, società molto giovane e quotata in Germania che vanta in portafoglio grandi brand del calibro di Glovo. La startup berlinese combina un ottimo potenziale di crescita a lungo termine, con il fatto di avere già una quota di mercato importante in tutte le principali aree geografiche di suo interesse. Ottimo titolo da aggiungere al portafoglio in ottica di growth investing, meglio ancora se comprato in sconto durante una recessione.

#5 – McDonald’s

| 💎 Ticker | NYSE: MCD |

| 💡 Business | Fast food |

| 📊 Categoria | Anti.-ciclici / Resilienti |

McDonald’s è decisamente un brand che non ha bisogno di presentazioni. Sotto i suoi archi dorati, praticamente chiunque ha avuto modo di assaporare almeno una volta il gusto di un Happy Meal o di un Big Mac. L’azienda ha più che dimostrato di saper resistere alla prova del tempo, adottando anche una forte politica di digitalizzazione dal 2010 in poi.

Proprio la politica di digitalizzazione, che ha visto l’installazione dei totem elettronici per le ordinazioni all’interno dei ristoranti del gruppo, ha permesso un crescente aumento della produttività e della redditività dei punti vendita. Ma questo non è certo il motivo principale per cui bisognerebbe valutare un investimento in McDonald’s durante un periodo di recessione.

Il primo motivo è che i fast food tendono a essere anti-ciclici: nei periodi di incertezza economica, chi solitamente andava in ristoranti di rango più alto tende a ripiegare più spesso su opzioni come McDonald’s. Inoltre è importante ricordare che la maggior parte dei ristoranti McDonald’s del mondo è gestita sul modello del franchising. Questo non è un dettaglio, specie in momenti di crisi.

Durante una recessione, il numero di nuove attività tende ad aumentare per via dei licenziamenti. Chi ha del capitale da parte può decidere, anziché di cercare un altro lavoro, di mettersi in proprio: uno dei modi più semplici e sicuri per farlo, oggi come vent’anni fa, è aprire un McDonald’s. Ancora una volta, torna utile anche il fatto di poter investire senza commissioni su McDonald’s grazie alla funzione RealStock di eToro.

#6 – Alphabet (Google)

| 💎 Ticker | NASDAQ: GOOGL |

| 💡 Business | Tech |

| 📊 Categoria | Occasioni / Resilienti |

Mai sottovalutare Big Tech, anche e soprattutto nei momenti di recessione. Quando si diffonde il panico e gli indicatori economici puntano verso una crisi economica, arriva il momento ideale per andare alla ricerca di sconti. Il grande vantaggio di Google è il suo modello di business estremamente diversificato, che rende la società in grado di mantenere positivi i flussi di cassa della gestione operativa anche in momenti di flessione.

Uno dei motivi per cui gli investitori tendono a scaricare le azioni Google in portafoglio, quando arriva un periodo difficile per l’economia, è che le aziende investono meno in pubblicità online. Anche se Steve Jobs disse che “Investire in pubblicità in tempi di crisi significa mettere le ali alla propria azienda”, la maggior parte dei manager e degli imprenditori non sembra seguire il suo consiglio.

Con meno ricavi e forse meno utili nel futuro immediato, il mercato tende a prezzare titoli come quello di Google e di Meta ben al di sotto del loro valore reale. Ma passato il periodo di crisi, questi titoli hanno la capacità di battere il mercato per cinque o più anni di seguito. Ecco perché chi è stato paziente non è ancora mai stato deluso da Big Tech, per lo meno nel medio-lungo termine.

#7 – Coursera

| 💎 Ticker | NYSE: COUR |

| 💡 Business | Formazione |

| 📊 Categoria | Occasioni / Anti-ciclici |

Ecco un pick intelligente per approfittare a pieno del potenziale di una recessione. Coursera è un’azienda nata nel 2012, che offre corsi online delle migliori Università al mondo. Tra queste anche Harvard, Stanford e il MIT, con la possibilità di seguire solo specifici corsi o di laurearsi online presso una di queste grandi istituzioni.

Andare fisicamente a studiare presso una di queste Università significa sostenere costi molto alti, sia per la tuition -il prezzo per l’Università in sé- che per la vita nel campus. Scegliendo di seguire lo stesso corso di laurea online, invece, si può risparmiare e ottenere il medesimo titolo con cui presentarsi poi nel mondo del lavoro.

Nelle fasi di espansione economica, è probabile che un numero maggiore di persone decida di frequentare l’Università dal vivo. Per quanto il costo sia più alto, la possibilità di stringere nuove amicizie e di connettersi con la vita del campus ha i suoi vantaggi; in caso di restrizioni e incertezze, come in una recessione, studiare su piattaforme come Coursera è decisamente più appetibile.

Con una capitalizzazione di mercato ancora molto bassa, Coursera può potenzialmente moltiplicare la sua valutazione di Borsa nel corso dei prossimi dieci anni. Chi saprà essere paziente, magari approfittando di una recessione per investire sul titolo a prezzi ancora più bassi, potrà cavalcare uno dei trend più importanti nel mondo della formazione online.

Per quanto sia una small-cap, ci sono molti broker che permettono di investire su Coursera con costi non eccessivi. Per esempio, aprendo un account demo gratuito su Capital.com si può investire in azioni americane pagando solo uno spread variabile dello 0,1-0,15% e si può applicare una leva fino a 1:5 sul proprio investimento.

#8 – Fiverr

| 💎 Ticker | NYSE: FVRR |

| 💡 Business | Marketplace B2B |

| 📊 Categoria | Occasioni / Anti-ciclici |

Fiverr è un marketplace B2B che mette in contatto chi cerca e chi offre un servizio. Ha avuto un grande successo nell’economia online, dove spesso chi cerca un professionista ha bisogno di un lavoro spot o saltuario anziché di un dipendente a tempo pieno. Anche in Italia è già fitta la rete di professionisti e imprese che usano Fiverr per cercare o proporre dei lavori freelance.

In periodi di recessione, il primo modo con cui le imprese difendono il loro bilancio sono i licenziamenti. Questo significa, da una parte, più professionisti che si iscriveranno a Fiverr come alternativa alla ricerca di un altro posto di lavoro tradizionale. Dall’altra parte, abbiamo anche più imprese che si rivolgono ai freelance per evitare i costi fissi di un dipendente full-time.

Il modello di business di Fiverr è molto semplice: per ogni transazione che avviene all’interno del marketplace, l’azienda trattiene una sua provvigione. Inoltre ai compratori e ai venditori vengono offerte delle tutele importanti che stimolano gli utenti a non condurre le trattative e i pagamenti al di fuori del marketplace.

Esattamente come nel caso di Coursera, parliamo di un titolo che ha ancora molto spazio per crescere e per aumentare la capitalizzazione di mercato. Segnaliamo anche il competitor UpWork, molto simile per modello di business e altrettanto quotato in Borsa, che può offrire una buona fonte di diversificazione.

#9 – Ryanair

| 💎 Ticker | NASDAQ: RYAAY |

| 💡 Business | Compagnia aerea low-cost |

| 📊 Categoria | Resilienti / Anti-ciclici |

Le recessioni sono un danno per il turismo, dal momento che sul totale dei turisti potenziali ci saranno più persone che decideranno di rimandare le vacanze o di spendere di meno. Non tutte le attività, però, ne soffrono nello stesso modo: alcune aziende possono in realtà beneficiare di un periodo di contrazione, esattamente come nel caso di Ryanair.

La variabile più incerta e più incisiva sui costi delle compagnie aeree, insieme al personale, è il costo del carburante. Nei periodi di recessione i prezzi del petrolio hanno sempre ceduto terreno rispetto alle fasi di espansione, per cui le compagnie aeree spendono di meno per trasportare i turisti da un aeroporto all’altro. Paradossalmente, per quanto un singolo aeromobile possa costare oltre 200 milioni di dollari, ammortizzando l’investimento iniziale su tutta la sua vita utile si ottiene un costo minimo.

Il vantaggio competitivo di società come Ryanair e EasyJet in periodi di recessione è la loro politica di voli low cost. Durante una crisi economica, molti più viaggiatori decidono di risparmiare sui biglietti delle compagnie di bandiera, sacrificando un po’di spazio in valigia e rispetto al sedile davanti pur di non rinunciare alle vacanze.

Ultimo, ma non per importanza, quando bisogna tenere le spese sotto controllo le aziende tendono a far viaggiare i dipendenti su voli low cost per evitare una pioggia di critiche da parte degli azionisti. Complessivamente, il business delle compagnie aeree a basso costo è molto ben riparato dai potenziali effetti negativi di una recessione.

#10 – Ferrari

| 💎 Ticker | BIT: RACE |

| 💡 Business | Automobili di lusso |

| 📊 Categoria | Resilienti |

Non possiamo biasimare chi si è stupito nel trovare il simbolo del lusso per eccellenza in una lista di titoli da comprare in periodi di recessione. In realtà, il coefficiente di Gini tende ad aumentare proprio nei momenti di crisi: per quanto chi ha una situazione finanziaria fragile possa soffrire personalmente i danni di una recessione, di solito le persone più ricche diventano ancora più ricche in queste fasi macroeconomiche avverse.

Non a caso il 2009 e il 2020 sono stati due ottimi anni per le vendite di orologi di lusso, yacht e supercar. Non solo, ma le persone ricche che investono in asset sottoprezzati nei periodi di recessione finiscono per aumentare significativamente il loro patrimonio -e quindi per comprare più Ferrari- nei successivi anni di boom economico.

Il titolo Ferrari tende anche a essere resiliente per questi motivi. Il dividendo, poi, per quanto piccolo è comunque un beneficio aggiuntivo per cui vale la pena considerare le azioni Ferrari. Insieme a LVMH, Kering ed Hermes, sono azioni che offrono ottima protezione nei periodi di recessione. Scegliendo di investire su Ferrari con FP Markets, poi, la leva finanziaria può amplificare le oscillazioni del titolo.

#11 – Procter & Gamble

| 💎 Ticker | NYSE: PG |

| 💡 Business | Beni di prima necessità |

| 📊 Categoria | Resilienti |

Procter & Gamble è un grande conglomerato aziendale che forse non tutti conoscono, ma i suoi prodotti sono nelle case di pressoché chiunque: brand come Pringles, Oral-B, Duracell, Viakal, Fairy, Braun e Pantene sono solo alcuni dei marchi nel grande portafoglio P&G.

Si tratta di beni per la cura della persona, alimenti per la grande distribuzione o oggetti di uso comune. La domanda per questo genere di prodotti è tendenzialmente costante, con oscillazioni minime dovute ai periodi di recessione e di espansione. Inoltre resistono bene all’inflazione, proprio perché Procter & Gamble può alzare i prezzi senza rendere comunque i suoi prodotti troppo cari per i clienti.

Il fatto che P&G sia stata fondata nel 1837 parla da sé: se c’è un’azienda che difficilmente scomparirà nel corso del tempo, è proprio questa. La sua capacità di innovare e di entrare in nuovi mercati, come quello degli spazzolini elettrici, fa sì che questa azienda sia anche capace di crescere pur essendo già un colosso del suo settore.

#12 – Kraft Heinz

| 💎 Ticker | NASDAQ: KHC |

| 💡 Business | Alimenti |

| 📊 Categoria | Resilienti |

Passiamo così a un altro marchio che firma molti dei prodotti più popolari di qualunque supermercato: salse come il ketchup Heinz, formaggi come Philadelphia e Sottilette, fino ai biscotti come Plasmon. Non è una sorpresa che una società come questa sia finita ben presto nel mirino di Warren Buffett, che attraverso Berkshire Hathaway è storicamente azionista di Kraft Heinz Co.

Le motivazioni per comprare questo titolo sono sostanzialmente analoghe a quelle di P&G, ma con una inflessibilità della domanda ancora più marcata. Anche in recessione, prodotti a basso costo e di largo consumo come quelli di Kraft Heinz sono sempre molto richiesti. Con l’aumento di pasti consumati in casa, poi, è possibile che una recessione sia persino favorevole a un titolo come questo.

Kraft ha costruito il suo vantaggio competitivo sul rapporto qualità-prezzo. I suoi prodotti non sono bio, né artigianali, né di nicchia. Sono prodotti su scala, il che abbassa il loro prezzo, ma sono comunque riconosciuti per l’utilizzo di ingredienti di qualità, lunga conservazione e genuinità in generale. Ecco che Kraft permette di mantenere da una parte la convenienza e dall’altra la qualità, una via sicura per un’azienda di successo.

Dal momento che la società è quotata negli Stati Uniti, fa parte dell’elenco di azioni RealStock negoziabili su eToro senza commissioni. Inoltre eToro permette di comprare azioni frazionali, per cui si può investire sul titolo qualunque cifra a prescindere dal prezzo effettivo delle singole azioni.

#13 – Waste Management

| 💎 Ticker | NYSE: WM |

| 💡 Business | Gestione dei rifiuti |

| 📊 Categoria | Resilienti |

Il nome della società parla già chiaro: Waste Management si occupa di smaltimento dei rifiuti. Forse non il business più interessante al mondo, ma sicuramente uno di quelli che permette agli investitori di contare su un titolo a prova di recessione. Non c’è molta flessibilità per la domanda e a pagare sono soprattutto enti pubblici.

Dal momento che lo smaltimento dei rifiuti è un’attività essenziale per una società civile, è altamente improbabile che le città americane decidano di sospendere il servizio per via di una recessione. Dall’altra parte è possibile che l’azienda, proprio grazie alla svalutazione delle aziende durante i tempi di crisi, riesca a concludere acquisizioni di società più piccole per espandere la sua quota di mercato.

In fasi difficili per l’economia, questo è uno dei titoli che possono davvero non perdere quota. E con la graduale espansione dell’economia americana, cresce anche il business di Waste Management. Sicuramente non un titolo che può fare 20x in cinque anni, ma altrettanto un titolo che quasi sicuramente non perderebbe significativamente valore nemmeno nella peggiore recessione.

#14 – 888 Holdings

| 💎 Ticker | LON: 888 |

| 💡 Business | Gioco d’azzardo |

| 📊 Categoria | Anti-ciclici |

888 Holdings è uno degli operatori principali nel settore del gioco d’azzardo, specialmente online. La società ha sede a Gibilterra ma è quotata sulla Borsa di Londra, dove il titolo ha avuto alti e bassi nel corso del tempo. Particolare, ma interessante, è il fatto che questa azienda possa avere un andamento anti-ciclico anche se opera in un mercato di spese futili.

Per quanto il gioco d’azzardo non convenga, questo è vero su grandi numeri: un singolo giocatore potrebbe essere fortunato e ottenere una vincita importante. Ecco che molte persone aumentano la spesa per il gioco d’azzardo in un periodo di recessione, proprio nella speranza di rientrare tra quei fortunati che risolvono con un colpo di fortuna le proprie difficoltà economiche.

Certo, questo è un concetto che va contro i dettami della finanza personale, ma non è importante dalla prospettiva degli azionisti: chi investe in 888 Holdings o altre società legate al gioco d’azzardo, di fatto, è interessato solo al volume complessivo di giocate. Sui grandi numeri, il banco vince sempre.

Per investire sulla Borsa di Londra e le sue azioni, un broker molto valido è Capital.com (qui per la demo gratis). I costi bassi e le piattaforme di qualità ne fanno uno dei nostri intermediari preferiti per gli investimenti in azioni.

#15 – Match Group

| 💎 Ticker | NASDAQ: MTCH |

| 💡 Business | Siti d’incontri |

| 📊 Categoria | Occasioni |

Match Group possiede brand come Match.com e Plenty of Fish, ma in Italia è conosciuta soprattutto per la sua app di maggior successo: Tinder, diventata ormai l’app di incontri per eccellenza. Il modello di business si basa sulla vendita di abbonamenti agli utenti, che permette loro di fare più incontri e di avere più funzionalità all’interno dell’app.

Nei momenti di recessione, le azioni tecnologiche tendono a subire le perdite più grandi anche se non ci sono realmente dei motivi alla base. Il settore è percepito come più volatile e rischioso rispetto ad altri, per cui le vendite sono spesso un puro frutto del panico. Soprattutto per una società come Match.com, dal momento che i prezzi degli abbonamenti sono contenuti e che le recessioni non fermano gli affari di cuore.

Non solo si tratta di un’azienda in forte espansione, ma di anno in anno il suo utile netto è in netta crescita. La liquidità in cassa è sufficiente per far fronte a una recessione senza dover fare un’eccessiva campagna di tagli al personale e allo sviluppo, mentre i competitor come Bumble non riescono a ottenere la stessa trazione nella maggior parte dei mercati.

Dove investire in azioni in recessione

Uno degli errori più comuni di chi investe in azioni è dare molto peso ai titoli da comprare, ma troppo poco peso alla piattaforma con cui farlo. In realtà, l’intermediario gioca un ruolo molto importante: non solo ha il compito di tenere al sicuro il capitale, ma deve anche assicurare costi ridotti e una buona facilità di utilizzo.

In momenti di recessione, può capitare che un broker o una banca vadano incontro a rischio di insolvenza. Se molti investitori prelevano il loro denaro nello stesso momento, sfiduciati dalla solidità della banca o disinteressati a investire sui mercati mentre gli indici sono in rosso, l’azienda potrebbe trovarsi senza la liquidità necessaria per ottemperare ai suoi obblighi.

Come evitare truffe o problemi in caso di insolvenza? In primo luogo rivolendosi sempre a broker autorizzati Consob e regolamentati in Europa. Le società regolamentate e autorizzate sono sicure e sono assicurate, per obbligo di legge, contro il caso di insolvenza. Questo rischio è anche più raro con i puri broker online, dal momento che in recessione sono soprattutto le banche a poter affrontare crisi di liquidità.

Di seguito riportiamo la tabella dei migliori broker per comprare azioni, anche in momenti di recessione.

[broker]

Teniamo a precisare che i brand consigliati da InvestimentiFinanziari.net sono tutti selezionati manualmente dalla redazione, in base ai trend di mercato e alle caratteristiche più importanti per chi investe: commissioni, affidabilità, ventaglio di strumenti negoziabili e user experience.

Investire in azioni in recessione conviene?

Non solo conviene comprare azioni in un periodo di recessione, ma è una delle migliori fasi di mercato in cui farlo. Quando gli altri investitori sono sfiduciati e liquidano le loro posizioni, l’eccesso di offerta fa crollare il prezzo dei titoli e li riporta al di sotto del loro valore reale. Molti grandi patrimoni sono stati costruiti proprio su un buon uso del capitale in momenti di crisi economica.

Abbiamo anche avuto modo di vedere come esistano diversi approcci, in base al proprio profilo di rischio, per affrontare la situazione. Chi dà priorità alla protezione del patrimonio dovrebbe concentrarsi sui titoli anti-ciclici, cercando un piccolo rendimento e un dividendo sicuro da aziende solide che non patiscono le recessioni.

Dall’altra parte, invece, gli investitori che danno priorità alla crescita del capitale dovrebbero puntare sulle growth stocks che perdono più quota quando lo scenario macroeconomico è incerto. Anche se nessuno può dire con esattezza quando una recessione stia per finire, l’economia è fatta di cicli: dopo ogni bear market c’è un bull market, e in quel momento le aziende capaci di crescere più velocemente vengono premiate.

Considerazioni finali

I mercati azionari hanno affrontato decine di recessioni, e altrettanti momenti di crescita. Nel complesso la crescita ha sempre superato le recessioni, sia per durata che per forza, portando gli indici azionari a crescere mediamente del 6-9% annuo. Per quanto gli investitori alle prime armi siano spaventati dalle crisi, i più navigati le attendono come un momento d’oro per fare affari.

Il comportamento tipico del retail trader, che compra ai massimi e poi vende ai minimi durante una recessione, è il motivo principale per cui i principianti tendono a perdere denaro in Borsa. I professionisti, invece, tendono a fare esattamente l’opposto: comprare in sconto mentre tutti vendono, per poi vendere ai massimi quando tutti vogliono comprare.

Da Michael Burry con la sua scommessa sul mercato immobiliare nel 2008, fino agli investitori al dettaglio che hanno scritto la storia con le azioni Gamestop nel pieno della pandemia, ci sono migliaia di esempi di come investire bene durante una recessione possa fare più differenza che in qualunque bull market.

FAQ: Domande e risposte frequenti sulle azioni da comprare in recessione

Le recessioni sono alcuni dei momenti migliori per comprare azioni a un prezzo scontato, posizionandosi in modo strategico per la fase di espansione che verrà dopo quello di contrazione.

Tanti investitori hanno costruito la loro fortuna su buoni investimenti fatti mentre tutti volevano vendere i loro asset. Uno in particolare, Michael Burry, è diventato un’icona di Wall Street per aver previsto e investito sulla crisi immobiliare americana del 2008.

I broker eToro, Capital.com e FP Markets sono i tre intermediari più convenienti per investire in azioni, viste la sicurezza e la convenienza di queste piattaforme. Tanto in un bull market quanto in un bear market, rimangono la nostra scelta di riferimento.

Le azioni Apple tendono a soffrire le recessioni meno di altre, vista la solidità finanziaria dell’impresa e la sua capacità di mantenere affezionata la base di clienti anche nei momenti di difficoltà per l’economia.

Investire in azioni Amazon durante una recessione può essere un’ottima idea, specie se il prezzo del titolo è già sceso di molto per via del panico diffuso tra gli investitori.

Gli ETF che resistono meglio alle recessioni sono quelli legati a settori anticiclici (es. estrazione di oro), alle società più capitalizzate o a quelle che producono beni di prima necessità.

Guardando ai dati sul PIL negli Stati Uniti, la durata media delle recessioni dal 1900 a oggi è stata di 15 mesi.