I mercati emergenti sono propri di quei paesi in via di sviluppo che possono rappresentare opportunità per gli investitori. Nello specifico, si tratta di paesi dall’alto potenziale di crescita dovuto ad un dinamismo economico e demografico che li fa evolvere rapidamente. Questa caratteristica rende i mercati emergenti molto più interessanti in termini di performance, rispetto a quelli già affermati. Inoltre possono essere un’ottima fonte di diversificazione, anche se da un lato i rischi sono maggiori.

Nell’ultimo ventennio, si è diffusa tra gli investitori la tendenza a ricercare mercati di paesi in via di sviluppo sempre più promettenti. Tra questi spiccano quelli del cosiddetto BRICS, acronimo che racchiude i mercati del Brasile, Russia, India, Cina e, più di recente, Sud Africa.

Il modo migliore per investire in un mercato così ampio e promettente sono gli ETF, dei fondi d’investimento che replicano l’andamento di un paniere di azioni con caratteristiche comuni. Questi fondi, infatti, permettono di operare su un mercato vasto e diversificato senza concentrarsi sui singoli asset ma realizzando un solo grande investimento.

ETF Mercati Emergenti – Riepilogo:

| ❓Cosa sono: | Exchange Traded Fund che replicano indici borsistici di mercati emergenti |

| ⛔Rischi: | Volatilità di Mercato/ Eventi che possono condizionare l’andamento del settore di riferimento/ Tracciamenti ciclici dei prezzi |

| 🏅Migliori 3: | 1) iShares Core MSCI Emerging Markets IMI UCITS; 2) Xtrackers MSCI Emerging Markets UCITS ETF 1C; 3) Amundi MSCI Emerging Markets UCITS ETF EUR (C) |

| 💡Dove investire | Migliori piattaforme ETF Mercati Emergenti |

| 🤔Opinioni | ⭐⭐⭐⭐⭐ |

ETF Mercati Emergenti: Cosa sono? Principali tipologie

Prima di approfondire il discorso sui mercati emergenti, è opportuno fornire un piccolo approfondimento sugli ETF e le loro caratteristiche. Gli Exchange Traded Fund, nello specifico, sono fondi d’investimento a gestione passiva che si occupano di replicare l’andamento di un indice borsistico per consentire agli investitori di operare su un particolare mercato, con una chiave di accesso semplificata.

Uno dei rischi principali di investire in mercati emergenti dipende proprio dalla scarsa liquidità di questo settore. La gestione passiva degli ETF, li rende dei prodotti finanziari particolarmente liquidi e ciò può in un certo senso andare a rimediare alla scarsa liquidità dei mercati emergenti. Inoltre, gli ETF contribuiscono alla creazione di un portafoglio d’investimenti diversificato.

La possibilità di poter operare su un paniere di titoli, infatti, espone l’investimento a più settori e più aree geografiche. Questi ultimi due elementi, insieme ad altri, aiutano ad identificare i migliori fondi d’investimento, in particolare in base a:

- Metodo di replica;

- Politica dei dividendi;

- Ampiezza del fondo;

- Costi di gestione;

- Valuta di riferimento.

Un accento va posto sui metodi di replica o politica dei dividendi, elementi che, a loro volta, si diramano in altre due tipologie. Ad esempio, si possono distinguere tipi di ETF in base al metodo di replica:

- ETF a replica fisica totale: in cui il fondo investe in modo diretto sull’intero paniere di titoli inclusi nell’indice di riferimento. Questi fondi sono caratterizzati da una maggiore accuratezza nella replica del benchmark, ma da una minore diversificazione dato che tendono ad operare su un’area più circoscritta;

- ETF a replica sintetica (unfunded): non si basa sull’acquisto diretto delle azioni del benchmark ma su contratti su swap con una controparte. A questa, poi, vengono pagati dei rendimenti periodicamente. In questo caso, la replica può risultare meno fedele, ma l’esposizione può essere più ampia e, quindi, più diversificata.

I dividendi, invece, possono seguire sia la via tradizionale della distribuzione, propria di quei fondi che distribuiscono periodicamente i dividendi tra gli investitori. In questo caso, proprio come avviene per i dividendi delle normali azione, vengono erogati con cadenza trimestrale, semestrale o annuale. L’alternativa è l’accumulazione, tipica dei fondi che scelgono di non distribuire i dividendi tra gli investitori ma di reinvestirli nel fondo stesso. Questa scelta può essere utile nel lungo periodo dato che contribuisce alla crescita del fondo stesso.

Migliori ETF su cui investire: Classifica 2022

| 📑ISIN & TICKER | 💸COMMISSIONI | 👍VOTO | 💰DOVE COMPRARE |

|---|---|---|---|

| IE00BKM4GZ66 EIMI | 0,18% | ⭐⭐⭐⭐⭐ | eToro/ Capital.com/ Trade.com |

| IE00BTJRMP35 XMME | 0,18% | ⭐⭐⭐⭐⭐ | eToro/ Capital.com/ Trade.com |

| LU1681045370 AEEM | 0,20% | ⭐⭐⭐⭐⭐ | eToro/ Capital.com/ Trade.com |

Per investire nei mercati emergenti globali in modo poco complicato e non eccessivamente dispendioso, si può optare per un singolo ETF che replica uno dei seguenti indici:

- FTSE Emerging;

- MSCI Emerging Markets;

- MSCI Emerging Markets IMI.

Si tratta di indici basati su titoli quotati sui mercati emergenti e ponderati in base alla capitalizzazione. L’andamento di questi indici viene replicato da alcuni ETF che però non contengono tutti i paesi inclusi negli indici stessi. Questo perché, trattandosi di paesi in via di sviluppo, i gestori dei fondi hanno preferito fare una selezione di quelli secondo loro più promettenti. Secondo gli esperti, i migliori ETF sui mercati emegenti sono:

- iShares Core MSCI Emerging Markets IMI UCITS;

- Xtrackers MSCI Emerging Markets UCITS ETF 1C;

- Amundi MSCI Emerging Markets UCITS ETF EUR ©.

iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc)

L’ETF iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc) è il fondo di dimensioni più ampie tra quelli che investono su titoli con focus sui mercati emergenti, con un patrimonio gestito di oltre 15 milioni EUR e con un paniere di azioni composto da circa 3230 titoli.

Principali caratteristiche iShares Core MSCI Emerging Markets IMI UCITS ETF (Acc):

| 📄ISIN & Ticker: | IE00BKM4GZ66 EIMI |

| Tipologia di ETF: | ETF Indicizzato |

| 💡Indice di Riferimento | MSCI Emerging Markets Investable Market (IMI) |

| 💰Commissioni annue | 0,18% |

| 💻Dove comprare | eToro / Capital.com / Trade.com |

L’indice replicato è MSCI Emerging Markets Investable Market (IMI) con una replica fisica a campione, vale a dire che non vengono acquistati tutti i titoli contenuti all’interno del benchmark ma viene effettuata una selezione di quelli più promettenti che vengono acquistati direttamente.

I dividendi, invece, sono ad accumulazione mentre la spesa complessiva annua è molto bassa, pari allo 0,18%. Il fondo è attivo da oltre 5 anni e domiciliato in Irlanda, con valuta in USD. La distribuzione geografica si concentra principalmente in Asia le cui nazioni col peso maggiore sono:

- Cina: 29,25%;

- Taiwan: 15,09%;

- India: 12,79%;

- Corea del Sud: 12,41%;

- Altri: 30,46%.

Da un punto di vista settoriale, invece, i settori col maggior peso sono dei sottogruppi di quello tecnologico e si possono così distribuire:

- Informatica: 20,32%

- Finanza: 18,44%

- Beni voluttuari: 14,59%

- Telecomunicazioni: 9,68%

- Altri: 36,97%.

Tra questi, infatti, si possono segnalare alcune aziende predominanti all’interno del fondo tra le oltre 3000 contenute:

- TWN SEMICOND MAN ORD : 5,74%;

- TENCENT HOLDINGS ORD SHS: 3,91%;

- ALIBABA GROUP HOLDING LTD ORD: 3,48%;

- SAMSUNG ELECTR ORD: 3,13%.

Xtrackers MSCI Emerging Markets UCITS ETF 1C

L’ETF Xtrackers MSCI Emerging Markets UCITS ETF 1C investe in titoli azionari contenuti nell’indice MSCI Emerging Markets con focus Mercati emergenti.

Principali caratteristiche Xtrackers MSCI Emerging Markets UCITS ETF 1C:

| 📄ISIN & Ticker: | IE00BTJRMP35 XMME |

| Tipologia di ETF: | ETF Indicizzato |

| 💡Indice di Riferimento | MSCI Emerging Market |

| 💰Commissioni annue | 0,18% |

| 💻Dove comprare | eToro / Capital.com / Trade.com |

Il fondo presenta dimensioni ampie, con un patrimonio gestito di oltre 5314 mln EUR e un paniere azionario di oltre un migliaio di titoli. Anche in questo caso si tratta di un fondo a replica a fisica a campione e dividendi ad accumulazione.

Il costo annuo di gestione è pari allo 0,18%, si tratta quindi di un fondo ampio a baso costo. Attivo da circa 4 anni e domiciliato in Irlanda, l’ETF è quotato in USD. In quanto alla distribuzione geografica e settoriale, non si presenta molto differente dal precedente se non nelle percentuali. Nello specifico, i paesi emergenti predominanti sono:

- Cina: 31,76%;

- Taiwan: 14,51%;

- Corea del Sud: 12,33%;

- India 12,18%;

- Altri: 29,22.

Per quanto riguarda i settori e le aziende prevalenti, invece, le percentuali sono le seguenti:

- Informatica: 20,81%;

- Finanza: 19,80%;

- Beni voluttuari: 15,34%;

- Telecomunicazioni:10,77%.

Le cui aziende col peso maggiore sono:

- TWN SEMICONT MAN ORD 6,70%

- TENCENT HOLDINGS ORD SHS 4,60%

- ALIBABA GROUP HOLDING LTD ORD 4,09%

- SAMSUNG ELECTR ORD 3,67%

Amundi MSCI Emerging Markets UCITS ETF EUR ©

Infine L’ETF Amundi MSCI Emerging Markets UCITS ETF EUR (C) tenta di replicare l’andamento dell’indice MSCI Emerging Markets permettendo di effettuare un ampio investimento con commissioni irrisorie in un paniere di circa 1.421 titoli borsistici.

Principali caratteristiche Amundi MSCI Emerging Markets UCITS ETF EUR (C):

| 📄ISIN & Ticker: | LU1681045370 AEEM |

| Tipologia di ETF: | ETF Indicizzato |

| 💡Indice di Riferimento | MSCI Emerging Markets |

| 💰Commissioni annue | 0,20% |

| 💻Dove comprare | eToro / Capital.com / Trade.com |

L’indice di spesa complessiva, infatti, è pari allo 0,20% annuo con un patrimonio gestito di 2.452 mln EUR. In questo caso si tratta di un fondo domiciliato in Lussemburgo con l’EUR come valuta di riferimento. Per quanto riguarda il metodo di replica, invece, il fondo ha optato per quella sintetica con contratti swap.

Come investire in ETF Mercati Emergenti

Nei fondi appena presentati, si può investire secondo diverse strade. In questo caso sarà fondamentale fissarsi degli obiettivi di trading e scegliere il giusto intermediario finanziario per raggiungerli. Sostanzialmente si può scegliere tra:

- Investimenti tramite piattaforme di trading online;

- Investimenti tramite banca.

Chiaramente si tratta di servizi ed offerte completamente diverse tra loro, pertanto, occorre valutare al meglio pregi e difetti di entrambi per poter fare la scelta migliore. Ad esempio, se si sceglie di procedere tramite investimento bancario, bisogna sapere che si potrà usufruire dell’assistenza continua di un consulente finanziario, ma che ciò comporta una serie di costi aggiuntivi. Al contrario, se si sceglie la strada del trading online, si può gestire autonomamente il proprio conto tramite l’intermediazione di un broker online.

Ciò comporta una serie di rischi legati alla sicurezza o all’inesperienza del trader che potrebbe fare dei passi sbagliati, ma anche la possibilità di accedere ad una serie di servizi aggiuntivi che mancano nelle offerte bancarie, il tutto a prezzi estremamente ridotti. La scelta dell’intermediario finanziario, quindi, resta molto personale e viene effettuata dal trader stesso tenendo conto delle proprie esigenze e possibilità. Tuttavia, è importante valutare al meglio dato che da questo può dipendere l’intero esito del proprio investimento.

- Prima di proseguire, potresti approfondire: Migliori piattaforme di trading

Trading ETF Mercati Emergenti : Migliori piattaforme e soluzioni consigliate

Migliori piattaforme per ETF Mercati Emergenti[CLASSIFICA 2022]

VANTAGGI:

- Trading Automatico

- Expert Advisor e Segnali

- Spreads bassi

- Social e CopyTrading

VANTAGGI:

- Intelligenza Artificiale

- App Gratis

- Zero commissioni

- Formazione avanzata

Com’è stato accennato nel precedente paragrafo, investire in ETF sui mercati emergenti tramite broker online può comportare una serie di rischi legati alla sicurezza. Per arginare questi rischi, si possono selezionare solo piattaforme affidabili come quelle riportate in questa guida, tutte certificate dalle principali autorità europee come CySEC e CONSOB che autorizzano i broker ad esercitare nel settore finanziario. Su queste piattaforme sarà possibile investire in ETF e tanti altri prodotti finanziari in maniera del tutto autonoma, sfruttando una serie di strumenti utili offerti dalle stesse piattaforme.

Ad esempio, un broker del calibro di Capital.com (raggiungi qui il sito ufficiale) può essere la scelta migliore per cominciare a fare trading grazie alla sua semplicità di utilizzo e l’accessibilità in termini economici. La piattaforma, infatti, è molto immediata e intuitiva, con strumenti di misurazione finanziaria utili sia a principianti che esperti. Da segnalare è la sua area formativa, una tra le più complete del settore. Qui, infatti, i trader potranno accedere a notizie, e-book e video lezioni che possono aiutare il trader a muovere i primi passi nel settore fino al livello esperto. Il tutto partendo da un deposito minimo di soli 100 EUR e zero commissioni aggiuntive.

Per i trader più esigenti, invece, si può segnalare FP Markets (clicca qui per accedere al sito ufficiale), che offre il maggior numero di strumenti possibili per soddisfare i bisogni di tutte le tipologie di trader. Uno dei punti centrali della piattaforma, infatti, è proprio la particolare attenzione per gli utenti, che si esplicita non solo nella vasta scelta di strumenti, ma anche nel servizio clienti considerato tra i più efficienti del settore. Se i servizi della piattaforma proprietaria non dovessero bastare, con FP Markets è possibile integrare anche l’offerta di MetaTrader e IRESS, inclusi i segnali di trading che permettono di individuare le migliori opportunità di trading tramite delle notifiche specifiche.

I servizi di queste piattaforme si possono provare gratuitamente aprendo un conto dimostrativo di prova gratuito, grazie al quale si possono simulare strategie e investimenti senza mettere a rischio il proprio capitale.

Comprare ETF Mercati Emergenti con eToro

Se si vuole investire in ETF sui mercati emergenti tramite un broker top di gamma, si può optare per eToro (panoramica completa del sito ufficiale qui) il broker più noto al mondo e che viene menzionato in una sezione a parte proprio per la sua importanza. La piattaforma, infatti, è ampiamente certificata per operare in tutti i paesi in cui è presente ed ha vinto numerosi premi. Tutti i servizi offerti da eToro non presentano commissioni aggiuntive a parte il deposito minimo di soli 50 USD e spread bassi.

Tra gli innumerevoli servizi offerti da eToro si possono segnalare Social e Copy Trading, delle funzioni brevettate dal broker che hanno contribuito ad accrescere la sua fama mondiale. Il Social Trading è il sistema sul quale si basa l’intera piattaforma che, in questo modo, funziona come un vero e proprio social network. Col Copy Trading, invece, è possibile realizzare investimenti basandosi sulle strategie svolte da un Top Trader selezionato. L’algoritmo di eToro provvederà a copiare tutte le operazioni svolte da questo trader. Per provare questi e altri servizi offerti dalla piattaforma è possibile aprire un conto demo gratuito e illimitato.

- Puoi approfondire anche: eToro recensione con opinioni

Comprare ETF Mercati Emergenti in Banca: Conviene?

La seconda opzione disponibile per investire in ETF sui mercati emergenti è l’investimento tramite banca. Molti trader esperti tendono a sconsigliare questo intermediario ai piccoli trader, soprattutto per gli ETF.

La Banca infatti, pur offrendo un servizio sicuro dalle truffe, ha comunque un approccio più tradizionalista che non combacia con le caratteristiche degli ETF. Questi, infatti, si sono evoluti in un contesto più favorevole all’investimento autonomo con trading online, pertanto, sulle piattaforme è più facile trovare gli strumenti adatti ad operare sui fondi d’investimento passivo.

Un altro punto a sfavore delle banche sono i costi che si presentano decisamente più elevati rispetto a quelli offerti dalle piattaforme. La possibilità di usufruire dell’assistenza di un consulente finanziario, prevede dei costi di gestione del conto e delle commissioni per le varie operazioni di trading. Come è stato visto, invece, Le piattaforme di trading presentano dei costi più accessibili, e sono quindi più adatte alle possibilità dei piccoli investitori amatoriali.

In effetti, questi costi elevati non vanno a sfavore solo delle tasche degli investitori, ma si contrappongono anche a una delle caratteristiche degli ETF: la capacità di operare su mercati ampi a prezzi ridotti. Per queste ragioni, sempre più trader retail preferiscono operare sui mercati tramite piattaforme di trading online, in particolare per quanto riguarda gli ETF. Tuttavia, la scelta di un intermediario finanziario è del tutto personale e viene effettuata tenendo conto delle proprie esigenze personali.

Leggi anche: Commissioni di trading

Analisi Tecnica ETF Mercati Emergenti

Per investire autonomamente in ETF sui Mercati Emergenti tramite broker online, è necessario anche effettuare le analisi di mercato di proprio pugno. Per farlo ci si può affidare agli strumenti di misurazione di piattaforme come eToro mediante le quali è possibile effettuare l’analisi tecnica. Si tratta di uno studio specifico che si attua tramite l’utilizzo di appositi grafici e dati statistici che permettono di analizzare l’andamento di un asset sui mercati.

Grazie all’analisi tecnica, quindi, è possibile individuare le migliori opportunità d’investimento studiando le performances passate di un titolo. In questo modo si può fare una stima sull’andamento futuro e mettere in atto una strategia di trading efficace.

Leggere i grafici non è così complicato, ma richiede comunque un certo impegno. Per individuare una strategia operativa ottimale, occorre basarsi su informazioni specifiche come trend, volumi, volatilità, ed altri dati più o meno avanzati che si possono studiare applicando al grafico degli appositi indicatori di trading.

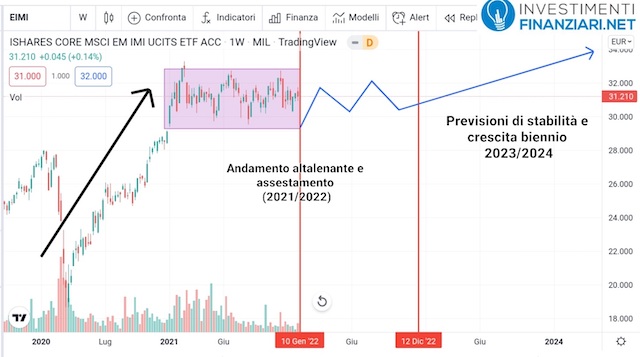

Un altro elemento importante da considerare nell’analisi tecnica è il tempo. Bisogna, infatti, valutare se si vuole operare sul breve, medio o lungo periodo, analizzando un arco temporale specifico. Ad esempio, per realizzare l’analisi tecnica dell’iShares Core MSCI Emerging Markets IMI UCITS ETF Acc, è stato applicato un time frame di un giorno per studiare i movimenti del mercato sul lungo periodo:

Come si può notare dal grafico, reperibile anche su piattaforme come eToro, il periodo preso in esame è quello che va da maggio a dicembre del 2021. L’indicatore di trading scelto, invece, è quello delle Bande di Bollinger che aiutano ad individuare la volatilità dei mercati. In questo caso, si può notare una forte volatilità annua, espressa sia dall’ampiezza delle bande, che dalle repentine e violente oscillazioni del trend. Questo sta a significare che l’investimento ha un notevole margine di rischio.

Comprare ETF Mercati Emergenti Previsioni 2023/2024

In base ai dati raccolti dall’analisi tecnica e le notizie sui mercati emergenti, è possibile ottenere delle previsioni sul probabile andamento degli ETF Mercati Emergenti nel medio/lungo periodo, in particolare per il biennio 2023/2024.

Come ha mostrato il grafico dell’analisi tecnica, il 2021 è stato un anno molto incerto per i mercati emergenti e si pensa che il 2022, almeno in buona parte, non sarà da meno. Si tratta, infatti, di un periodo caratterizzato da un insieme di speranze e paure per i mercati emergenti, dovuti ad una serie di situazioni politiche ed economiche che influiscono sui mercati.

Ad esempio, l’inflazione e la crisi delle materie prime, così come alcuni conflitti per le risorse, non hanno un buon impatto sui mercati dei paesi emergenti. In particolare, la Cina sembra risentire di questa pressione insieme, anche, all’instabilità politica e monetaria. Si ipotizza, quindi, che il 2022 sarà una sorta di anno di “assestamento” per i mercati emergenti che potrebbero vedere nuova luce nel biennio 2023/2024.

Il grafico mostra l’andamento dei mercati emergenti nel corso dell’ultimo biennio per offrire previsioni attendibili per i due anni successivi. Si può notare una contrapposizione tra la crescita progressiva e l’elevata volatilità del 2021. Nella seconda parte, invece, è possibile individuare un possibile proseguimento di questa fase incerta con prospettive di crescita per il 2023/2024.

Le previsioni presentate sono da ritenersi puramente indicative, con lo scopo di offrire delle probabili direzioni che un determinato mercato potrebbe prendere. Pertanto, vanno prese come un punto d’ispirazione e non come delle verità assolute. Si ricorda che i trader dovranno innanzitutto basarsi sulle proprie percezioni e procedere sempre con la massima cautela.

Investire in ETF Mercati Emergenti Conviene? Vantaggi e svantaggi

Visto l’andamento altalenante dei mercati emergenti nel corso del 2021, viene da chiedersi se investire in ETF sui mercati emergenti nel 2022 conviene. Per rispondere a questa domanda in maniera esaustiva, occorre valutare tutti i punti deboli e i punti di forza che questo investimento potrebbe avere, sia per il mercato scelto che per gli ETF in sé.

Per questo motivo, sembra doveroso fornire un approfondimento su vantaggi e svantaggi degli ETF sui Mercati Emergenti e valutare di conseguenza.

Vantaggi degli ETF Mercati Emergenti

Partendo dai vantaggi, si può dire che, malgrado l’elevata volatilità annua, i mercati emergenti possono mostrare un ottimo potenziale e offrire interessanti spunti per investimenti futuro. Uno su tutti è la diversificazione: i mercati emergenti, infatti, mostrano un’ottima diversificazione sia geografica che settoriale. La prima, perché toccano paesi presenti in tutti e 5 continenti, la seconda perché non si basano su un settore specifico, ma sui principali settori di ognuno di questi paesi.

Ciò contribuisce alla realizzazione di un portafoglio diversificato e ampio, con ottime prospettive di bilanciamento degli asset contenuti. Per operare su un mercato così vasto e allo stesso tempo incerto, gli ETF sono lo strumento più adatto. Infatti, una delle loro caratteristiche peculiari è proprio quella di consentire di effettuare investimenti mantenendo un profilo di rischio basso, il tutto in modo semplice e a prezzi ridotti. In particolare, poi, gli ETF elencati in questa guida, presentano dei costi di gestione annua veramente irrisori, che vanno da 0,18% allo 0,20%.

Svantaggi degli ETF Mercati Emergenti

Tra gli svantaggi degli ETF sui mercati emergenti c’è sicuramente l’elevato rischio. La volatilità annua mostrata nel 2021, infatti, rende l’andamento di questo fondi particolarmente incerto e so consiglia la massima cautela in fase d’investimento. Anche l’influenza di particolari situazioni socio-politiche può essere un fattore di rischio nel caso in cui dovessero verificarsi eventi negativi per i mercati.

Questo andamento altalenante e le incertezze possono essere tenuti sotto controllo monitorando i mercati tramite i gli strumenti finanziari offerti dal broker eToro, consultando grafici e notizie.

Investire in ETF Mercati Emergenti: Opinioni massimi esperti

Cosa pensano gli esperti riguardo agli ETF sui mercati emergenti? Consultare le opinioni dei massimi esperti può essere un ulteriore aiuto se si intende realizzare investimenti vantaggiosi.

Come già accennato, i mercati emergenti stanno suscitando emozioni contrastanti negli analisti e, tra un misto di speranza e paura, i pronostici non si mostrano poi così negativi sul lungo periodo. In particolare Goldman Sachs ipotizza che nel corso del 2022 si potrebbe verificare una notevole dispersione dei rendimenti dei titoli di mercati emergenti.

Le nazioni più promettenti secondo gli esperti saranno Cina, Russia e, sorprendentemente il Messico che sta occupando un posto importante nelle azioni LATAM. Le banche prospettano un rendimento pari all’11% per l’indice MSCI Emerging Markets. Goldman Sachs, inoltre, ipotizza un rialzo anche per i paesi esportatori di petrolio prevedendo un tasso di insolvenza di circa 2,9% e un’emissione lorda di circa 130 miliardi USD.

Considerazioni finali

In conclusione, si può dire che investire in mercati emergenti sul lungo periodo potrebbe offrire buone opportunità di trading, malgrado l’elevato rischio dovuto alla volatilità annua e alle incertezze del momento.

Nel corso di questa guida è emerso che il modo migliore per investire in mercati emergenti è quello di optare per fondi d’investimento a gestione passiva, gli ETF, magari tramite broker online certificati. In questo approfondimento, inoltre, sono stati forniti tutti gli strumenti necessari ad operare sui mercati emergenti con ETF in autonomia, realizzando analisi tecnica, previsioni e consultando le opinioni dei massimi esperti.

Tutti i dati forniti in questa guida sono in costante aggiornamento per fornire informazioni sempre utili e attendibili, e sono frutto dello studio di analisti esperti.

FAQ – ETF Mercati Emergenti : Domande e Risposte Frequenti

Gli ETF sui mercati emergenti sono dei fondi d’investimento a gestione passiva che replicano l’andamento di un indice borsistico e permettono di investire su un paniere di titoli dei principali mercati emergenti a livello mondiale.

La soluzione consigliata per investire in ETF Mercati Emergenti è scegliere uno valido e competente broker autorizzato ESMA, approfittando di strumenti di supporto per l’analisi finanziaria e commissioni di trading contenute.

I migliori ETF sui mercati emergenti sono: iShares Core MSCI Emerging Markets IMI UCITS, Xtrackers MSCI Emerging Markets UCITS ETF 1C, Amundi MSCI Emerging Markets UCITS ETF EUR ©.