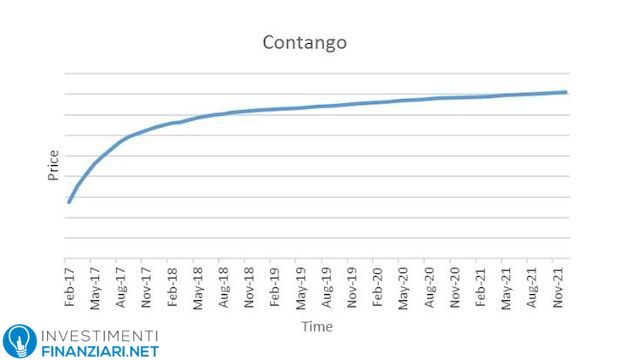

Che cos’é l’effetto Contango? Come si ottiene? Questo si va a manifestare nel momento in cui il valore di una materia prima con una determinata scadenza è maggiore rispetto al valore previsto per la stessa. In questa guida si andrà a mostrare come funziona l’effetto Contango e come è possibile ottenerlo per usarlo a proprio favore.

Bisogna informare sin da subito che si tratta di una situazione di mercato che avviene normalmente, diversamente invece dal backwardation, il suo opposto più inusuale. Innanzitutto, è bene sapere che l’effetto Contango si presenta solamente con i futures, ossia le materie prime come il petrolio o i metalli preziosi per fare un esempio.

Oggigiorno, inoltre, l’effetto Contango viene utilizzato dagli investitori anche per definire quelle situazioni di mercato in cui un futures ha un prezzo di mercato superiore ad un altro strumento finanziario. Nel corso dell’approfondimento completo saranno presentati anche degli esempi pratici effettuati attraverso alcune delle migliori piattaforme di trading online.

Effetto Contango – Riepilogo:

| ❓Cos’è: | Un rapporto tra futures e valori previsti |

| 🤑Conviene utilizzarlo: | Sì – con le dovute precauzioni |

| 💼Assets interessati: | Petrolio, gas, metalli preziosi, prodotti non deperibili legati all’agricolo |

| 👍Broker da adoperare: | eToro / Capital.com / Trade.com / FP Markets |

| ⭐Valutazione: | Rate: 4,5 / 5 |

Effetto Contango: cos’è? spiegazione significato

Per far avere una comprensione ben fatta su cos’è l’effetto Contango bisogna iniziare innanzitutto parlando della differenza tra futures e prezzo spot. Quest’ultimo, può essere definito in maniera semplice come il prezzo di uno strumento finanziario in tempo reale. Per esempio, attualmente sono necessari 50 euro per comprare un grammo d’oro, e questo è il prezzo spot.

I futures, diversamente, sono dei contratti in cui una delle due parti si impegna a vendere in futuro un determinato quantitativo della materia prima acquistata ad un determinato prezzo. Un esempio pratico è quello di comprare un future che garantisce il diritto di comprare 1 kg d’oro dopo un anno a 50 euro al grammo.

L’utilizzo dei future per un investitore può risultare comodo principalmente per due motivi:

- Nell’eventualità che a seguito delle analisi effettuate si ritiene che tra un anno il prezzo dell’oro sarà più alto di 50 euro al grammo. Comprando dei future si potrà ottenere l’oro ad un prezzo inferiore per poi rivenderlo immediatamente con un aumento di valore ed ottenere un profitto, evitando di doversi fare consegnare il futures fisicamente.

- Se la questione dei trasporti non è un problema per quanto riguarda l’oro, nel caso del petrolio invece nessun investitore vorrebbe essere implicato negli elevati costi di trasporto e stoccaggio dei barili. Comprando dei futures, infatti, ci si farà carico di queste spese a termine del contratto. Questo aspetto è ciò che fa sì che i futures siano negoziati solitamente con dei prezzi più alti rispetto a quelli che ci si aspetta siano in futuro.

Grazie a questa spiegazione, quindi, si può arrivare a comprendere il perché è stato accennato che il Contango è considerata una situazione di mercato “normale”: va a vantaggio dei traders, ma anche dei produttori della materia prima. Gli investitori possono evitare le spese relative alla consegna fisica e gestione della commodity comprata e i produttori ricevono delle cifre superiori rispetto a quello che otterrebbero venendo in futuro al prezzo spot.

- Ti consigliamo di integrare anche la nostra guida completa: Cosa sono i futures petrolio

Dove fare trading con l’effetto Contango: Migliori piattaforme consigliate

Migliori piattaforme per sfruttare l’effetto Contango [CLASSIFICA 2022]

VANTAGGI:

- Trading Automatico

- Expert Advisor e Segnali

- Spreads bassi

- Social e CopyTrading

VANTAGGI:

- Intelligenza Artificiale

- App Gratis

- Zero commissioni

- Formazione avanzata

Per poter sfruttare l’effetto Contango a proprio vantaggio nelle proprie operazioni di trading si dovrà adoperare una delle migliori piattaforme di trading online disponibili sul mercato. La scelta del broker da utilizzare è fondamentale per riuscire ad effettuare buone analisi ed evitare truffe a danno dei propri capitali.

Tutti i broker sopra descritti sono in possesso delle autorizzazioni rilasciate dagli enti di sicurezza riconosciuti a livello internazionale come CONSOB e CySEC. Queste piattaforme si sono distinte per la qualità e quantità di strumenti tecnici che mettono a disposizione per effettuare le proprie strategie di trading e analizzare i mercati e gli strumenti finanziari di proprio interesse.

È possibile testare l’offerta delle singole piattaforme e scegliere quella maggiormente adatta alle esigenze personali aprendo un conto demo gratuito e illimitato. Con questo ci si troverà a muoversi all’interno di una simulazione dei mercati in cui si utilizzeranno capitali virtuali e non si correrà il rischio di perdere soldi reali. Molti dei broker presentati hanno al proprio interno delle sezioni dedicate alla formazione in maniera gratuita.

Effetto Contango: funzionamento

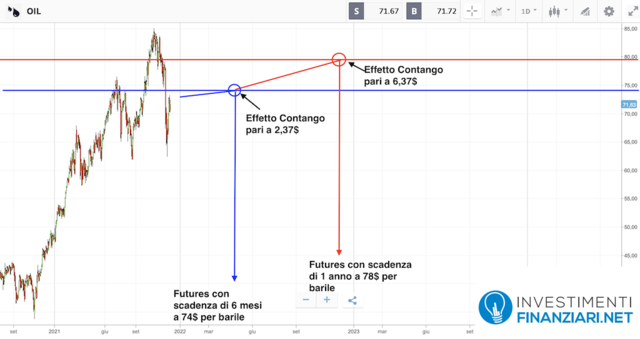

Per far comprendere meglio l’effetto Contango è opportuno presentare un esempio sul suo funzionamento. Per la dimostrazione si è deciso di adoperare un grafico preso in prestito dal conto demo gratuito di eToro:

Attualmente il prezzo a cui si trova il petrolio è di circa poco meno di 72$ per singolo barile. Nella situazione d’esempio riportata ci si può aspettare che grazie all’effetto Contango i futures con scadenza di 6 mesi vengano venduti a 74$ per barile, mentre quelli con scadenza di un anno sono venduti a 78$ per barile. In base alle variabili che il mercato presenta è possibile ottenere un effetto Contango più o meno grande.

La prima variabile che si dovrebbe tenere sotto controllo è la previsione per il prezzo spot che si è previsto. Ora il valore del petrolio è di quasi 72$ a barile, ma se si ritiene che tra 6 mesi raggiungerà 75$, si potrebbe supporre che il relativo futures con scadenza di 6 mesi sarà venduto a 77$. Bisogna tenere a mente che la propria previsione per il prezzo spot sarà diversa sia da quella ottenuta dalle diverse aziende, sia dai singoli investitori.

Altra variabile dell’effetto Contango è il tipo di materia prima presa in considerazione. Un esempio è il gas naturale. Questo deve essere trasportato all’interno di contenitori pressurizzati e stoccati in cisterne apposite molto costose sia da mantenere che da comprare. Questo comporta un maggior valore relativo nel non dover pagare il trasporto e lo stoccaggio, rispetto ad un’altra materia prima come il legno.

Di conseguenza, quindi, l’effetto Contango sul gas naturale è superiore. Un’ulteriore variabile è la scadenza del future. Maggiore è la scadenza e maggiore sarà il risparmio che si ottiene dall’evitare la gestione fisica della materia prima. Inoltre, più è lontana la scadenza e più varierà il prezzo rispetto a quello attuale.

Come determinare l’effetto Contango: esempi

Frequentando giornalmente i mercati ci si renderà conto che l’effetto Contango si manifesta costantemente. Con questa guida l’obiettivo è quello di insegnare a riconoscerlo ed essere in grado di poterlo quantificare. In questo paragrafo, quindi, saranno mostrati e descritti degli esempi pratici sull’andamento delle materie prime ottenuti utilizzando alcune delle migliori piattaforme di trading online.

Il primo esempio è quello del gas naturale e il suo mercato. Il grafico sottostante è stato estrapolato dal conto demo gratuito di eToro.

Oggigiorno la sua quotazione è ferma a 3,870$ per MBTU. Nel caso dei futures che scadono a dicembre questi sono venduti a 5,447$, mentre quelli per gennaio 2022 sono a 3,850$ per MBTU. Questi dati vanno a mostrare come vi sia un iniziale effetto Contango. Nel caso del lungo periodo, però, ci si troverà di fronte l’effetto opposto, ossia il backwardation. I futures per aprile 2022 sul gas naturale sono venduti a 3,649$ per MBTU, diminuendo man mano che aumentano i mesi di scadenza.

La maniera per determinare l’effetto Contango è molto semplice ed è sufficiente che si vada a sottrarre il prezzo del future a quello del prezzo spot individuato. Nell’esempio sopra riportato l’effetto Contango sarebbe di 1,567$ a dicembre, mentre varrebbe -0,030$ per la scadenza a gennaio 2022. Da gennaio, quindi, il mercato dimostra come vi siano maggiori possibilità che l’estate sia calda e l’inverno arrivi in ritardo, comportando l’effetto backwardation per i futures con scadenze più lunghe.

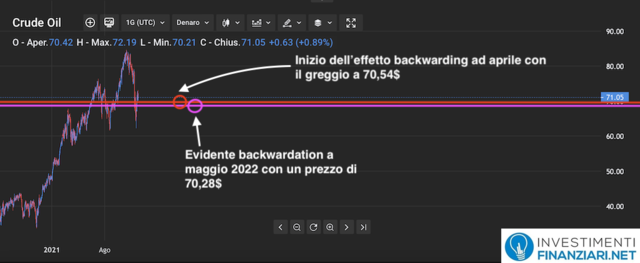

Il secondo esempio ad essere descritto è quello relativo al mercato del petrolio. Anche per questo si è deciso di adoperare un broker online, ma in questo caso è stato il conto demo gratuito di Capital.com.

Come è già stato accennato oggigiorno il prezzo per singolo barile è di 71,67$. La situazione è opposta rispetto al primo esempio perché il future con scadenza a febbraio 2022 è venduto a 71,13$, mostrando un evidente effetto backwardation. Il future con scadenza ad aprile è venduto a 70,54$, mentre quello di maggio 2022 è venduto addirittura a 70,28$. Quando si presentano queste situazioni bisogna tenere a mente che si perderebbe denaro nel mantenere delle scorte di greggio, piuttosto che venderlo.

Come fare trading con l’effetto Contango – Guida passo passo

Le piattaforme di trading online che sono state presentate all’inizio della guida di oggi sono tra le migliori scelte a propria disposizione per operare sfruttando a proprio vantaggio l’effetto Contango. Si tratta di intermediari finanziari che sono in possesso delle autorizzazioni necessarie per operare legalmente e rilasciate dagli enti di vigilanza appositi.

Aprendo un conto con uno di questi broker di materie prime si dovrà innanzitutto stabilire una strategia di trading basata sul Contango. Nel caso ci si trovasse davanti al mercato in una fase di Contango, si può prevedere che nel corso del tempo il valore di un determinato future diminuisca man mano fino ad equiparare il prezzo spot che è stato individuato per il futuro. In una situazione di Contango converrà vendere allo scoperto i futures.

Nel caso ci si trovasse in una situazione opposta, ossia in backwardation, sarà più conveniente per comprare e mantenere dei futures. Il motivo è che si prevede che alla scadenza di questi il prezzo spot futuro sarà più alto di quello che si pagherebbe nel presente. Questo comporta che nel futuro anche il valore del future potrebbe aumentare nei mesi prima della sua scadenza. Come si può intuire che è fondamentale elaborare una buona previsione sul futuro prezzo spot.

Dopo averla fatta si potranno andare a studiare la lista di futures disponibili e comprendere se il mercato vive una fase di Contango o backwardation. Nel primo caso si suggerisce di andare short sui futures, nel secondo caso, invece, di comprare e andare long.

- Ti consigliamo di approfondire: Quali sono le migliori strategie di trading

Effetto Contango Vs. Backwardation

Come è stato detto nel corso di questa guida, solitamente viene considerata “normale” una situazione di Contango. Ciononostante, è suggeribile iniziare ad apprendere sia questo effetto che il suo opposto, il backwardation. Entrambe le situazioni sono molto comuni e non vi è nella pratica una più preponderante dell’altra. Può essere utile, quindi, conoscere le loro differenze principali dalla tabella che si è deciso di inserire qui sotto:

| ❌Contango | 🔴Backwardation |

|---|---|

| Premio per il trasporto e la gestione della commodity | Sconto per il trasporto e lo stoccaggio |

| I futures sono più cari del prezzo spot | i futures sono più economici del prezzo spot |

| Conveniente per chi vende futures | Conveniente per chi compra commodities |

| Considerato un effetto “normale” | Visto come una situazione di mercato “anormale” |

| I futures perdono valore nel tempo | I futures ottengono un incremento di prezzo nel tempo |

| Convenienti per i produttori di materie prime | Ideali per chi investe |

| Si è soliti osservarlo con le materie prime energetiche | Più comune con le commodities alimentari |

Perché la backwardation è più comune di quanto si pensi

Durante gli anni, sono stati tentati diversi approcci teorici per spiegare perché il backwardation, nonostante sia controproducente per i produttori e i traders, sia comune come l’effetto Contango. L’economista americano J. Keynes, affermava che i produttori solitamente sono invogliati a proteggere i prezzi di vendita per il futuro più di quanto gli investitori lo siano per i prezzi di acquisto futuri.

Bisogna tenere a mente, inoltre, che il mercato dei futures sulle materie prime nasce da due esigenze simili ma opposte. Da un lato le aziende che consumano materia prima hanno come obiettivo quello di comprare a basso prezzo. Nelle situazioni di mercato in cui vige incertezza, questi investitori comprare futures in maniera preventiva per bloccare il prezzo e impedire che cresca e per evitare di mantenere delle scorte di commodities, risparmiando sulla loro gestione.

Dall’altro lato, invece, i produttori della materia prima vogliono vendere al maggior prezzo e per questo gli conviene vendere futures, bloccando il prezzo futuro di vendita e nell’eventualità di un effetto Contango ricevendo anche un premio sul prezzo finale. Vendendo futures sarà sufficiente regolare il ritmo della produzione invece di mantenere delle scorte per consegne future.

Queste due esigenze arrivano a creare un equilibrio tra di loro con un certo valore, che determinerà il prezzo del future. Nonostante l’effetto Contango sia comune, il desiderio dei produttori di bloccare il prezzo di vendita futuro può essere più alto di quello degli investitori nel bloccare il prezzo di acquisto, portando ad una situazione di backwardation.

Effetto Contango: applicare tale strategia conviene?

Giunti a questo punto della guida è possibile rispondere alla domanda se basare una strategia di trading sull’effetto Contango conviene o meno. Le motivazioni per poterlo fare possono arrivare da due momenti vissuti dal mercato. Il primo caso è se si individua una forte situazione di Contango oppure di backwardation. Solo nel momento in cui è evidente l’effetto che attraversa il mercato si potrebbero riuscire ad ottenere dei profitti particolarmente interessanti andando a comprare o vendere dei futures come è stato spiegato nei paragrafi precedenti.

L’altro momento valido è quello in cui si prevede che l’effetto Contango andrà ad aumentare nel corso del tempo. In questa situazione si può comprare il future di proprio interesse e vendere allo scoperto il prezzo spot. In questo modo si otterrebbero degli eventuali profitti dalla differenza tra i due, che potrebbe allargarsi con il tempo. Per quanto riguarda i trader privati, si consiglia di condurre queste operazioni solamente tramite le migliori piattaforme.

Questo settore finanziario, le futures sulle commodities, generalmente è frequentato solamente dagli investitori che hanno grossi capitali a disposizione per via dei suoi costi proibitivi. Basta pensare al fatto che comprando futures di petrolio ogni contratto che si acquisterebbe equivarrebbe a 1.000 barili di greggio, una cifra ragguardevole. I CFD grazie alle loro caratteristiche di strumenti derivati si limitano a replicare l’andamento del future sottostante e convengono maggiormente per piccoli investitori.

Questo discorso si può fare anche per i prezzi spot. Se si opera su di essi in maniera diretta si avrà bisogno di grossi capitali, oltre che avere lo spazio e le risorse adeguate a ricevere fisicamente i barili di greggio e a pagare il loro trasporto. Anche in questo caso, quindi, l’unica scelta realmente conveniente è quella di usare i CFD.

Investire con l’effetto Contango: Pro e Contro

Si avvisa che l’effetto Contango è soltanto una delle tante situazioni di mercato che si dovrebbero conoscere e, insieme al backwardation, è uno dei principali per ciò che riguarda le materie prime e i futures su di esse. Si è deciso di presentare qui sotto una tabella con i pro e contro l’utilizzo dell’effetto Contango sui propri possibili investimenti:

| ✔️Pro | ❌Contro |

|---|---|

| Prevedibile | Necessità di molti capitali |

| Puoi effettuare diverse strategie | Adatto solo ai più esperti |

| Basso rischio | Vi possono essere imprevisti decisivi |

| Ha un buon rendimento potenziale | |

| Diversi strumenti su cui operare | |

| Apre a varie occasioni di investimento |

Come è stato accennato più volte nel corso della guida, l’effetto Contango è solitamente adoperato come strategia di investimento dai produttori industriali e le grandi aziende che trattano materie prime. Sono molto pochi gli investitori al dettaglio che adoperano il Contango, soprattutto per la liquidità che necessita. Sicuramente i CFD hanno aperto anche ai piccoli investitori di utilizzare questa situazione di mercato, ma è necessario possedere un’ampia conoscenza dei mercati per non correre rischi.

Oggigiorno sono varie le piattaforme di trading online che offrono CFD di futures, ma ci vorrà ancora del tempo prima che l’effetto Contango venga adoperato in maniera massiccia anche a bassi livelli.

Se si va a stilare un resoconto dei pro e dei contro elencati si può vedere come il Contango risulta essere un effetto di mercato particolarmente interessante durante il quale operare sulle commodities. Sia che un investitore venda allo scoperto dei futures e aspetti che il loro prezzo scenda all’avvicinarsi della loro scadenza, sia che compra futures durante una situazione di backwardation, potrebbe ottenere elevati profitti con rischi relativamente bassi.

Effetto Contango: esempi nel corso della storia

Per aiutare a comprendere meglio l’effetto Contango può essere utile osservare alcuni eventi nel corso della storia dei mercati.

Per esempio, nel corso del 2008 Royal Dutch Shell si è resa protagonista di un avvenimento che ha influenzato il mercato del petrolio inviando una nave petrolifera con una capacità di carico di barili di greggio pari a 80 milioni di dollari verso l’UK. L’obiettivo della società petrolifera era quello di stipare sulla nave il greggio quotato per un anno prima di venderlo ad un prezzo definito, ottenuto dalla vendita di futures. Durante quell’anno diverse altre compagnie hanno mantenuto depositi di barili di greggio all’interno di grandi navi. In questo modo potevano ottenere un vantaggio dall’effetto Contango.

Altro esempio è quello dato dalle commodities legate alle materie prime agricole. I produttori, infatti, sono soliti conservare nei silos le materie prime invece che venderle immediatamente sul mercato. Così facendo possono vendere in seguito quando lo ritengono opportuno ed ottenere dei guadagni dalle oscillazioni di prezzo.

Effetto Contango: il parere degli esperti

In questo paragrafo saranno presentati quello che è il parere degli esperti sull’effetto Contango. Si può ritenere questa situazione di mercato uno degli steps fondamentali da apprendere per un investitore che vuole migliorare la propria conoscenza del settore ed in particolare il mercato delle materie prima.

Effettuare delle strategie di trading che sfruttino il Contango oppure il Backwarding non è un’operazione facile e si consiglia solamente ai traders più esperti di effettuarla, sfruttando la recente accessibilità agli investitori al dettaglio garantita dai CFD.

Come è stato detto più volte nel corso dell’articolo, per comprendere e creare una strategia che sfrutti adeguatamente l’effetto Contango bisognerà effettuare delle buone previsioni sui prezzi spot. Si tenga a mente, quindi, che se vi sono futures scambiati a prezzi più elevati rispetto all’attuale valore della materia prima in considerazione non vuol dire che vi sia un’effettiva situazione di Contango. A seconda dello specifico mercato di riferimento può essere che il prezzo sport aumenta o diminuisca nei mesi successivi, impedendo ai futures di diminuire di prezzo o l’opposto.

Anche nell’eventualità di un backwardation si potrebbe riuscire ad aumentare le proprie possibilità di profitto con un’operazione effettuata adeguatamente e con prezzi di spot futuri previsti in maniera corretta.

Considerazioni finali

Per concludere la guida di oggi è possibile affermare che l’effetto Contango è un aspetto fondamentale per quanto riguarda il mercato delle materie prime e può aiutare un trader a comprendere come le quotazioni delle singole commodities si evolveranno in futuro. Conoscendo le singole caratteristiche di ogni singola materia prima e come vengono quotate è possibile operare al meglio durante situazioni di Contango.

Come è stato spiegato, l’effetto Contango nel trading può essere sfruttato adeguatamente solamente se si è in possesso di un’elevata esperienza. Per questo, il consiglio finale che si vuole dare è quello di avvicinarsi al mondo dei futures grazie al conto demo offerto da un broker come eToro, che permette di accrescere le proprie conoscenze senza correre rischi e in maniera pratica.

FAQ – Effetto Contango: Domande e Risposte comuni

Per effetto Contango ci si riferisce a quella situazione di mercato in cui il prezzo dei futures è superiore a quello che si prevede sarà il prezzo di mercato di una commodities quando i futures raggiungeranno la propria scadenza. Ad oggi, è anche inteso come una delle strategie di trading migliori per investire sulle commodities.

L’effetto backwardation è l’esatto opposto del Contango. Avviene quando il prezzo dei futures risulta essere più basso rispetto a quello previsto per il mercato della materia prima quando i contratti futures scadranno.

Si può calcolare l’effetto Contango andando a vedere la differenza tra il prezzo dei futures e la propria previsione sul prezzo spot alla scadenza del contratto che si acquisterebbe. Bisogna tenere a mente che le previsioni Borsa effettuate cambiano da investitore a investitore.

L’effetto Contango può essere visto come una cifra che gli investitori sono disposti a pagare per non dover sottostare agli alti costi di trasporto e stoccaggio che le commodities su cui vogliono speculare solitamente richiedono.

Quando si individua una situazione di Contango è possibile ottenere un profitto dalla vendita di contratti futures perché ci si approfitterà del fatto che il loro prezzo diminuisce all’avvicinarsi della loro scadenza.